A股迎MSCI最大单次扩容,3000亿资金蠢蠢欲动

一大波"洋活水"正在赶来的路上!

11月8日凌晨,MSCI宣布将把指数中的所有中国大盘A股纳入因子从15%增加至20%,同时将中国中盘A股一次性以20%的纳入因子纳入MSCI指数,11月26日收盘后生效。这也是年初至今最大一次MSCI扩容。

MSCI将实施此前宣布的中国A股增持MSCI新兴市场指数的第三步:204只中国A股将被纳入MSCI中国指数,其中189只是中盘股,268只A股纳入系数将从0.15提高到0.20。中国A股将分别在MSCI中国指数和MSCI新兴市场指数中占12.1%和4.1%的权重。

MSCI 11月半年度调整显示,MSCI中国全流通指数(MSCI China All Shares Indexes)中将有62只新增和20只剔除。其中,最大的新增标的将是中信建投。同时,MSCI中国小盘全流通指数(MSCI China All Shares Small Cap Index)中将有330只新增和37只剔除。

不同于此前的两次扩容,11月底MSCI在提升大盘A股因子的同时,还将纳入约189只中盘股,并将其纳入因子一次性提升至20%,超出市场预期的170只。根据目前披露的MSCI纳入A股中盘股及大盘股名单统计,中盘股自由流通市值合计约为大盘股自由流通市值的17%。

与此同时,中美贸易利好频传,外围风险资产市场大幅反弹,美国股市再创历史新高,全球最大资管巨头贝莱德更是表示要"坚守A股"。那么,股市是否开盘要嗨?

最多将带来3000亿元增量

MSCI扩容将带来大量主动和被动资金。中金公司认为,本次资金流入将明显高于此前几次纳入。根据该机构的估算,MSCI新兴市场指数中A股的权重在本次指数调整后将从当前的2.8%提升至4.0%。根据追踪MSCI指数的资金规模,静态估算本次指数调整对A股的增量资金(主动+被动)规模约为350亿美元至400亿美元(约2500亿元至3000亿元人民币),相比今年5月和8月的两次纳入的估算资金流入(约230亿美元)高出约50%至70%。

依据中金国金对MSCI跟踪资金静态测算,预计11月第三步纳入将带来增量资金2580亿,大盘股和中盘股带来的增量资金分别为1500亿与1080亿,主动和被动占比分别为80%和20%。从今年年底到明年三季度,国际指数将密集增加A股权重。参考韩国和台湾经验,当前A股正处外资持续流入初期。受益于指数纳入权重增加,加上A股相对全球其他市场性价比突出,预计明年北上资金将继续增配A股。

从MSCI最新公布的情况来看,大盘股一共268只,中盘股为175只。由于具体计算每一只股票的MSCI外资可投资自由流通市值非常繁琐,对投资者的贡献也不大,我们在这里仅对大盘股和中盘股的总市值和行业分布进行统计。截至2019年11月4日,从市值分布看,中盘股总市值区间在99亿~742亿,大盘股总市值区间为135亿~20423亿。

联讯证券表示,此次MSCI纳入范围扩大至中盘股,将带来大额资金流入,这对于短期市场情绪起到提振作用,从全部A股纳入权重来看,银行、非银、食品饮料、医药生物、电子等板块权重较大,此类板块将优先受益。中长期来看,外资流入将成为大趋势,A股投资者结构中外资占比将进一步提升,对市场风格的影响也将进一步增强。

全球风险资产"嗨翻天"

MSCI今晨宣布,提高纳入A股比重。有204只股票纳入指入,其中189只为中盘股,这高于市场预期的170只股票。与此同时,受各种利好刺激,外围市场已经嗨翻天。

美股再创历史新高。道指涨0.66%,报27674.8点;标普500涨0.27%,报3085.18点;纳指涨0.28%,报8434.52点。

高盛涨逾2%,领涨道指。高通收涨6.32%,第四财季盈利、营收与芯片出货量均超市场预期。费城半导体指数虽然冲高回落,但仍创历史新高。

中国资产表现亦非常出色。热门中概股集体上涨,阿里巴巴涨1.36%,京东涨1.25%,百度涨13.52%;茗韵堂涨35.51%,爱奇艺涨14.55%,信而富涨6.43%,微博涨5.87%,蔚来汽车涨1.72%。

欧洲股市亦全线上扬。

离岸人民继续强势表现,目前已经升破6.97。

全球主要的大宗商品同样在反应乐观预期。

北上资金11个交易日净买入A股370亿

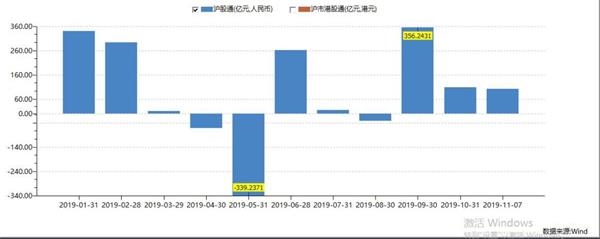

自10月24日以来,北上资金连续11个交易日净买入A股市场,两市净买入金额达372.8亿元。

其中,深市净流入更为明显,期间净流入约213.55亿元。

北上资金之所以会于近期不断买入A股,并且特别亲睐深市,很有可能与后续指数基金扩容有关。

国盛证券张启尧表示,根据以往经验,指数跟踪型的主动资金将依据指数扩容计划自主择机调整加仓,因此伴随扩容窗口临近,部分主动资金已经启动仓位调整,由此带来的增量资金在扩容实际生效前陆续入场。

据中金国金分析,从上市板分布看,大盘股和中盘股相比,前者中主板的比重远高于后者,而后者创业板比重则远高于前者。按照11月底的MSCI纳入方案,纳入因子从15%上升到20%,中盘股被纳入且纳入因子一次性提升到20%。从成分分布分析,创业板是在MSCI纳入过程中边际变化最大的上市板。

全球最大资管巨头坚守A股

在外资不断涌入A股市场的同时,全球最大的资管巨头贝莱德近日表示,决心坚守A股。贝莱德表示,看好A股有三大理由。

一是丰富的信息来源。贝莱德表示,对于高度依赖数据来挖掘独特投资洞察的系统化交易投资者而言,中国是一个特别有趣的市场,几乎没有其他市场能像中国一样,唾手可得新的甚至创造性的资讯来源。首先,中国人口密集,信息资源基数大;其次,新兴的数字化技术已在中国迅速铺开应用;三是中国人对于信息共享的接受程度高,更乐于分享个人信息。根据德国市场调研机构捷孚凯(GfK)在2018年的一项调查,表示会在网上分享个人信息的中国网民达到38%,超过27%的全球平均水平,更远高于日本(8%)、德国(12%)、英国(16%)和美国(25%)等主要发达市场。而在投资的过程中,掌握信息优势并先发制人是至关重要的。但随着互联网渗透到世界的每一个角落,要找到一个未被广而告之的有效投资信息源已经越来越困难了,其重要性也就不言而喻。

二是巨大机遇崭露。由于国内市场正处于逐渐对外开放的过程当中,很多海外投资者还没有了解到一个事实:A股其实是全球第二大、且流动性仅次于美国的市场。去年,A股成功纳入全球主要股指体系,令中国股市在全球一鸣惊人。今年11月,明晟(MSCI)还将进一步提高中国A股大盘股在新兴市场指数中的权重,即从年初的5%提高至20%。但即使如此,海外投资者持有A股的比重仍低于5%。换句话说,就是A股市场还有很大的潜力可供挖掘。

贝莱德表示,目前可谓是入场A股的有利时机。A股的国际化进程在未来数年仍会持续。在实现国际化后,中国的在岸市场(A股)和离岸市场(H股)将基本实现互通并融为一体,在岸和离岸的价格和利息差很可能也将不复存在(中国H股在香港证券交易所交易,本来就向所有投资者开放)。所以,要想抓住A股市场的机遇,就要赶在两者的差别消失之前了。

三是市场改革中的新常态。中国经济增长模式已经从"投资+出口"转向了"内需+服务业",A股企业将从中受益。过去,国内企业需要不断再投资以带动营收增长,因此也消耗了大部分的现金流,这样一来,留给股东的分红的确所剩无几。但这个现象已经开始改变。随着股息支付大幅增加,A股股东们的春天正在来临。与此同时,中国也在持续进行改革,并把重心放在更广阔、更现代化的层面上。贝莱德发现中国政府越来越重视对公民有利的减税政策,以及技术、环境保护等投资者优先考虑的问题,而减税无疑可以腾出更多的资金来拉动国内消费和整体经济增长。

外资如何影响A股

中金国金认为,从过去三年市场运行特征来看,外资对于A股投资行为与定价模式的重构已经在发生。

2018年以来,外资对于国内市场的驱动力加速显化,北上资金流入与大盘/小盘、绩优股/亏损股等指数比都高度相关。

此外,外资已成为A股行业轮动的新动力,这一点尤其表现在对消费股走势的影响上。2017年至今,北上持股占A股总流通市值比从0.6%一路提升至1.99%,而在部分消费板块上,北上持股占比甚至已经接近10%,大消费是北上资金最为偏爱的板块,其行业涨跌与外资持仓的相关性非常明显。

最为重要的表现可能还体现在"头部效应"上。据中金国金选取的陆股通50大重仓股标的构建外资重仓组合。这个组合涵盖了消费、金融、周期、科技等各领域龙头,基本代表了A股最优质的公司。自2016年底以来,这个组合持续跑赢市场。若将其构建为等权指数并与同期中证800指数的收益对比,其累计超额收益超过100%,并且近期指数再创新高。

A股迎来MSCI第三步扩容计划。根据预先计划,中国A股在MSCI中国和MSCI新兴市场指数权重将分别达到12.1%和4.1%。

整体来看,当前268只成份股和本次204只新增(189中盘股)的MSCI中国成份股合计权重将从15%提升至20%。截至记者发稿,最新中盘股尚未更新。

具体到主要MSCI A股指数来看,MSCI 中国在岸指数成分股(MSCI China A Onshore Indexes)将有47只新增和38只删除,最大纳入个股标的将是中信建设、鹏鼎控股、汇顶科技。同时,MSCI小盘指数( MSCI China A Small Cap Index。 )中将有320只新增和9只剔除。

另外,MSCI 中国全流通指数(MSCI China All Shares Indexes)中将有62只新增和20只剔除。其中,最大的新增标的将是中信建设。同时,MSCI中国小盘全流通指数中将有(MSCI China All Shares Small Cap Index)330只新增和37只剔除。

相关调整将在11月26日收盘生效。

资金影响

据机构分析,本次扩容有望成为规模最大的一次扩容。

中金国金预测,从总量上看,此次MSCI纳入A股将带来约400亿元人民币的被动增量资金,达到近几次纳入所带动的资金量的新高。

据预计,中金国金测算认为,11月MSCI纳入A股的大盘股和中盘股权重占比分别为85%和15%,但是带来的增量资金对大盘股和中盘股的分配占比分别为57%和43%。由于大盘股和中盘股的纳入比例不同,行业的增量资金也产生了较大的影响。从被动资金分布预测上看,医药生物、电子、化工、计算机流入金额预计分别位居第一、第四、第五和第六,成长性行业的被动流入资金量在此次纳入过程中将有明显的提升。

中金公司也指出,本次资金流入将明显高于此前几次纳入。据估算追踪MSCI指数的资金规模,静态估算本次指数调整对A股的增量资金(主动+被动)规模约为350亿美元至400亿美元(约2500亿元至3000亿元人民币),相比今年5月和8月的两次纳入的估算资金流入高出约50%至70%。

国盛证券指出,行业分布方面,中盘股更加侧重景气成长。根据此前披露的MSCI纳入A股中盘股及大盘股名单,大盘股与中盘股行业分布情况存在显著差异:大盘股名单里的公司主要分布于非银、食品饮料、医药、地产和家电;而中盘股标的主要分布于医药、计算机、电子、化工和食品饮料。简言之,大盘股主要集中于金融地产和大消费行业,中盘股则给予计算机、电子等成长类行业更多侧重。

北上资金提前布局

从北上资金流入来看,今年6月以来保持持续净买入,并且在8月27日MSCI二次扩容生效后,加速净买入,在9月分达到647亿元,刷新单月最高纪录;11月继续保持全速加仓,截至11月7日累计净买入已经达到196亿元,累计净买入站上8797亿元高位。

同时,MSCI旗下主要中国指数今年以来均保持上涨,其中MSCI中国A股国际通实时指数(人民币)近两个月累计上涨9.24%。据报道,目前,有的基金公司正在增加流动性服务商、完善产品流动性,以加大MSCI基金持续营销;有的公司则通过大额限购等形式,应对市场变化。MSCI概念基金也亮出了骄人成绩单,今年以来平均收益率为25.85%,且全部收获正收益。

中金国金:放眼全球来看,A股表现领先。沪深300指数今年已上涨32%,优于其他主要股市。FT报道称,投资者并不太顾虑中国经济放缓和美中贸易战,国际资金在持续流入;即使考虑到人民币走弱的因素,按美元计算,中国的基准股指今年仍上涨超过28%。

进一步来看,自8月27日二次扩容后,e公司数据统计显示,北上资金对78%的MSCI标的进行增持,美的集团、格力电器和招商银行增持力度居前,而贵州茅台、中国国旅和上海机场减持力度居前。

值得注意的是,二次扩容时新纳入的创业板标的也获活跃成交,而且增多减少,其中,迈瑞医疗和温氏股份累计获增持分别超过16亿元和13亿元;相比,爱尔眼科、智飞生物遭减持超过1亿元。

指数编制公司MSCI宣布,将实施纳入A股扩容的第三步,将指数中所有大盘A股(包含符合条件的创业板标的)在MSCI新兴市场指数中的纳入因子从15%增加至20%,同时将中盘A股(包含符合条件的创业板标的)一次性以20%的纳入因子纳入MSCI新兴市场指数。

上述变动将在2019年11月26日收盘后生效。

至此,纳入MSCI的A股标的总共有大盘股244只,中盘股228只(具体名单详见文末)。中国A股在MSCI中国指数和MSCI新兴市场指数中的权重将分别达到12.1%和4.1%。

MSCI年内最大一次扩容

本次A股扩容带来的资金流入将明显高于此前几次纳入。

根据追踪MSCI指数的资金规模,中金公司估算本次指数调整对A股的增量资金(主动+被动)规模约为350亿美元至400亿美元(约2500亿元至3000亿元人民币),相比今年5月和8月的两次纳入的估算资金流入(约230亿美元)高约50%至70%。

中金国金预测,从总量上看,此次MSCI纳入A股将带来约400亿元人民币的被动增量资金,达到近五次新高。

此前,MSCI方面相关人士在接受上证报专访时表示,此次扩容结束后,包括中国大盘A股、中盘A股以及创业板股票在内的所有中国A股以20%的纳入因子纳入MSCI指数体系,预计有望给A股带来合计800亿美元的增量资金。

中盘股加入MSCI体系

本次指数调整中,中盘A股的加入也使得国际投资者参与A股市场投资的过程更全面、更常态化。

“在MSCI指数编制准则上,所谓的标准指数都包含有中盘和大盘的股票,作为整体代表,且几乎无一例外。但是中国A股在去年纳入时破了一个先例,考虑到A股当时首次纳入MSCI指数,若一次性纳入大盘和中盘股,可能使投资者‘消化不良’,便没有把中盘股加进去。但是这一点是不完全符合MSCI指数编制准则的。而现在,多数投资者认为将中盘A股纳入的时机已经成熟。”MSCI方面曾这样表示。

由于本次扩容中,中盘A股将一次性以20%的纳入因子纳入MSCI指数体系,因此相应中盘股获得的资金边际增量有望更大。

中金国金公司则估算本次大盘股纳入系数从15%提高到20%将带来约200亿美元资金流入(占全部流入54%),中盘股纳入系数从0%提高到20%将带来约170亿美元资金流入(占全部流入46%)。

国盛证券指出,行业分布方面,中盘股更加侧重景气成长。

根据此前披露的MSCI纳入A股中盘股及大盘股名单,大盘股与中盘股行业分布情况存在显著差异:大盘股名单公司主要分布于非银、食品饮料、医药、地产和家电;而中盘股标的主要分布于医药、计算机、电子、化工和食品饮料。

简言之,大盘股主要集中于金融地产和大消费行业,中盘股则给予计算机、电子等成长类行业更多侧重。

今年以来北向资金增配医药、银行

截至11月7日,北向资金今年以来净流入A股数额达2379.46亿元。此外,QFII投资A股的限制也在不断放宽,外资持有的A股资产,已经与公募基金持有的A股资产大致相当,外资在A股的动态正成为A股投资者不可不关心的课题。

综合分析北向资金今年以来各阶段对A股各行业资金流入流出规模和各行业指数今年以来的涨跌幅,可以找到一些外资的行业配置特点。

中金国金研报指出,今年以来医药是最受北向资金青睐的行业,资金流入381亿元,显示出外资对医药行业的长期看好,并且今年以来医药行业表现不俗,指数上涨近36%。银行今年以来获得的北向资金流入仅次于医药,近335亿元。与医药略有不同的是,银行作为指数配置的第一大权重行业,被动资金配置比例较高。

从北向资金配置存量来看,食品饮料仍然占据最高权重,年初至今占北向资金持股市值比重保持在19.7%左右,一直是外资最青睐的行业。

但值得注意的是,外资对食品饮料行业的投资已经进入收获期:单一行业市值占比接近20%后增配空间有限,只需要长期持有即可获得较高收益;预计今后外资对食品饮料行业将继续以持有和兑现为主,增量资金有限。

244只大盘股

228只中盘股

红包分享

红包分享 钱包管理

钱包管理